hkcpw,方亦菲死了吗,神池县

摘 要:资本充足率是保证银行等金融机构正常运营和发展所必需的资本比率。各国金融管理当局一般都有对商业银行资本充足率的管制,目的是监测银行抵御风险的能力。经济的全球化趋势和中国的改革开放,使得资本充足率不仅是国际银行业间的游戏规则,也是中国发展社会主义市场经济和促进银行业健康发展的内在要求。所以,资本充足率这一指标是有着不容忽视的意义的。

关键词:

商业银行经营的本质是盈利,所以资本充足率一般不可能偏高,过高的资本充足率说明银行有太多的闲置资本,减少了它的盈利机会;但银行又会面临资产风险,资本充足率低,说明银行抵御风险的能力不足,所面临的风险也就越大;所以最优的选择是保持适当的资本充足率,既能应对金融风险,又不会有太多的富余资金。资本充足率是衡量一家银行抗风险能力的重要指标,对于银行运营的监管和风险防范发挥了很大作用,拥有适当的资本充足率是银行安全乃至整个国家金融安全的重要保证。

一、资本充足率的标准

国际上曾发生过多起商业银行在经营过程中由于资本金不足且又承担了过高经营风险而导致资不抵债,不得不破产清盘或伸手求助于政府,最终使广大存款人受害,甚至产生无力偿债的连锁效应而危害整个经济。因此,国际上中央银行间的权威机构——国际清算银行于1988年专门通过了“关于统一国际银行的资本衡量和资本标准的协议”,简称《巴塞尔协议》。

该协议明确规定,商业银行的资本充足率应使用资本对风险加权总资产之比来衡量,该比率不应低于8%,其中核心资本充足率即核心资本与风险加权资产的比率不得低于4%。此后又增加了有关度量的细节和进一步要求银行减低风险的补充协议。为银行稳健经营、减少风险提出了标准。

二、资本充足率影响因素分析

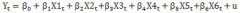

资本充足率是自有资本与风险资产的比率,因此要分析资本充足率的影响因素,就要从自有资本和风险资产分别着手。自有资本是资本充足率的分子项,因此对资本充足率起到正向影响作用,而作为资本充足率分母项的风险资产则起到负向作用。

(一)分子项的影响。资本充足率的分子项是银行的自有资本,由核心资本和附属资本构成。分子项对资本充足率起到正向作用。银行能有效获得资本,就可提高资本充足率。

获得自有资本最好的方法无疑是上市筹资,这在发达国家也是普遍现象。通过上市筹资,上市银行可以获得大量资本,改善资产质量,提高资本充足率。当然,上市筹资并非是获得资金的唯一渠道。上市银行也可以通过其他方式获得资金,像发行可转债、次级债券等。影响银行资本充足率的不仅仅是资本,因此不能仅凭资本增加与否来判断资本充足率的增长。

(二)分母项的影响。要提高资本充足率,除了要提高自有资本外,还要减少加权风险资产,即减少分母项。我国《商业银行资本充足率管理办法》中详细规定了加权风险资产的计算方法,即根据相应的评级确定风险权重,加总计算。因此,要提高资本充足率,要多开展风险权重较低的业务、加快处理不良资产。

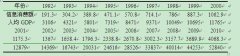

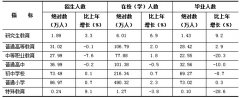

(三)盈利能力的影响。盈利能力是指银行获取利润的能力,盈利能力强可以使银行的内部融资能力强,可以使银行通过内部积累提高资本充足率。但我国银行的盈利来源单一,盈利能力较国际大银行较弱,差距较大。我国五家上市银行通过内部积累提高资本充足率的能力还较弱。我国上市银行与国际大银行相比,资本收益率和资产收益率都差距明显,对于利用内部积累提高资本充足率的能力大为减弱。

三、商业银行提高资本充足率的有效措施

(一) 发行可转债和长期次级债券,补充附属资本

符合要求的可转债和长期次级债可以计入附属资本,这为商业银行提供了扩充资本金的新途径。如民生银行通过发行可转债,其转股的部分可以计入核心资本,未转股的部分可以计入附属资本,对资本充足率直接起到了拉动作用。

而对于长期次级债,在欧美日等国家其发行非常普遍,银行无论其资产规模大小,均持有相当比例的次级债务。在期限安排上,次级债务多以5-11年为主。次级债务在大多数国家已经成为银行附属资本的重要来源,对银行提高流动性、降低融资成本,加强市场的约束力等发挥着重要作用。

从现实情况来看,银行通过增资扩股、利润分配等方式来补充资本金要受到诸多因素的制约,发行次级债补充资本金所受的制约因素较少,具有操作方便、快捷的特点。尤其是在银行因快速扩张而暂时出现资本充足率下降无法达到监管要求的情况下,发行次级债券是一种快速、高效、便捷的资本扩充方式,但主要还是补充资本的一种辅助性手段。

(二)调整资产结构,降低风险加权资产

要提高资本充足率的另一种方法就是减小分母,即减少风险加权资产,也有两种途径:一是减少商业银行资产的总规模;二是通过调整商业银行的资产组合,选择风险权数小的资产来达到相对缩小分母的目的。由于我国商业银行相对于西方商业银行而言本来就表现出业务范围单一、资产规模较小、竞争力低下的特点,加入WTO后我国商业银行尤其是四大国有商业银行要想在国际 金融 市场上的竞争中立于不败之地,势必要拓宽业务,加大规模,那么资产总量也势必增加。所以,我国商业银行现实的选择就是调整资产结构,降低资产风险权数。

(三)提高盈利水平,增强资本内部积累能力

在当前和今后相当长一段时期,利润留成都将是商业银行最为重要的资本补充渠道。为此,商业银行要加快业务发展,加强成本收益管理,提高盈利水平,以利润增量带动损失存量的化解。在核销呆账和提足弥补预期损失的专项准备的基础上进一步夯实利润,合理进行利润分配。为增加核心资本,今后应优先采取转增股本金的方式进行利润分配,避免现金分红,促进利润分配与资本积累的相互促进。

资本充足率的高低代表着商业银行应付金融风险能力的高低,而金融风险在市场经济的多变环境中是客观存在的,在经济全球化和科技快速进步的进程中是不易准确预测的。资本金的多少,决定了银行的实力和支付、清偿能力,它不仅可以保证银行经营活动的正常运行,而且可以应付偶发性资金短缺,从而能维护存款人的正当利益和公众对银行的信心,充足的资本是获得银行信誉,作为银行增长的监测者,有助于保证单个银行增长的可持续性。