羊栖菜,隐隐望青冢,55ssee

摘 要:近年来,民营经济已成为我国经济增长的强大推动力,而民营企业作为民营经济的创造者却一直受到“融资难”问题的困扰。造成这一局面不仅包括企业内部原因,更包括银行,资本市场及政府等外部原因。本文就导致企业融资困难的外部原因作了分析并提出相应对策。

关键词:民营企业;融资;外部困境;措施

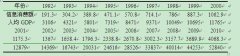

在我国经济突飞猛进的今天,有一支强大的队伍不容忽视,那就是民营经济的创造者——民营企业。截止2008年9月,我国注册登记的私营企业达643.28万户,注册资金11.26万亿元。整个2008年,民营经济占我国GDP总量的 65%以上,占出口总额的68%,纳税总额占我国税收总额近60%。可就是这样一支强劲的生力军,却一直被“融资难”的问题所困扰。为解决这一难题,建立一个良好的外部环境至关重要。

一、民营企业外部融资现状

(一)商业银行信贷杯水车薪

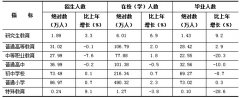

民营企业90%以上的外部融资来自银行贷款,而银行却没能给企业提供一个宽敞的融资渠道。2009年,我国商业银行向个体、私营和外资企业发放贷款余额仅占当年贷款总余额的14.23%,而85%以上的贷款余额,银行选择发给了国有企业[1]。

(二)资本市场融资举步维艰

有资料显示,我国现有的上市公司中,70%是国有企业或者国有控股企业,其市值达到了总市值的90%以上,抛开外资企业,我国上市的民营企业数量不足30%,市值不及10%。2009年,我国民营经济以股权方式融资的比例只占全部资金的5%左右[2]。

二、造成民营企业陷入困境的外部原因

1.商业银行方面。

首先,预警不及时和风险分析方法不当造成信息不对称。银行普遍存在贷前调查质量不高,贷中缺乏与企业沟通,贷后没有完善的信息反馈系统的现象。其次,不良贷款造成了信贷疲软。截止08年3季度,我国商业银行的不良贷款率为5.49%,其中国有商业银行的不良贷款率高达7.35%[3]。最后,银行结构不合理,信贷审批链条过长。当下,大银行之间竞争力不强,服务理念较差,信贷手续繁琐,程序复杂。据调查,一笔贷款所需手续长达数十页,而审批时间需要3—6个月,有时竟长达一年。

2.资本市场方面。

民营企业在资本市场融资主要表现为:第一,股票市场上市准入门槛高。据中国证监会统计,截止2009年8月,国内上市公司总数达到1638家,国有控股的超过1100家,而占我国GDP增量一半以上的民营企业在证券市场的份额不到30%,且大多企业是买壳上市;第二,债券市场虽然风险较小,但品种过于单一,利率行政化,相关法律并不完善等因素也降低了民营企业想通过这条渠道融资的热情。

3.政府调控方面。

有调查显示,许多民营企业表示在自己最需要得到帮助的地方,政府没有给予帮助。近两年,为了整顿市场,政府采取了货币紧缩政策,多次上调存款利率,减小信贷规模,导致少数民营企业出现不必要的资金断裂,给经营活动带来不同程度的损失。而政府行政不透明,上级政策传达不及时,对银行的过多干预,又给民营企业融资平添了诸多障碍。

4.担保体系方面。

首先,担保机构与外界信息不对称。担保机构与受保企业之间信息不对称,容易引发担保机构与受保企业间“逆向选择”和“道德风险”;而担保机构与协作银行之间信息不对称会导致缺乏信用风险防范。其次,担保体系不发达,制度不完善。现有的担保方式过于单一,大部分为抵押,质押。相关管理机制不完善,又造成担保难落实的局面。

三、应对当下民营企业融资困境应采取的措施

1.完善金融服务体系,为民营企业建立中小金融机构。可以参考日本的“双重融资机制”,即建立长期信用银行和信托银行等大型都市银行,面向大企业提供资金数量较大的金融服务;而针对中小企业的生存和发展,在政府的扶持下,构建中小金融机构,专门提供小额贷款或其他金融业务服务[4]。面对我国内需急剧增加的要求,政府应该支持发展股份制商业银行,提供相应优惠政策,适当放宽贷款条件。

2.构架多层次资本市场,拓宽民营企业融资渠道。首先,大力发展债券市场,增加债券品种,精简规范企业债券发行审批条件,使上市公司的融资方式朝多样化发展。其次,倡导企业发行可转换债券,以利于改善上市公司仅仅依靠股权进行再融资的紧张局面。最后,鼓励优秀企业海外上市,积极推进二板市场的建立和完善,使其不再是一纸空谈。

3.构建和完善民营企业资信评级制度和贷款跟踪服务。首先,应该提高从业人员的知识水平和专业技能,建立一个准确公正的企业信用档案,对企业进行全面的评级记录。其次,设计一个科学透明的信用分析模型,不断改进现有的民企征信系统,建立公共的企业征信机构。最后,必须提高贷前审查质量,及时获取贷后信息反馈。

4.合理运用职权进行调控,完善担保体系,为民企发展保驾护航。政府应转变经济管理职能,加快形成公正透明、廉洁高效的行政管理机制。与银行建立一种和谐的市场型的“政银关系”,通过委托,建立专门的金融资本营运机构等方式构建“中间层”,从而减少对银行的干预[5]。同时,加快发展民营企业的政府资金支持系统,为民营企业建立发展准备金。

参考文献:

[1][2]安春梅.民营企业融资的制度障碍及对策选择[J].时代金融.2009,(06):28.

[3]唐开妍.我国商业银行信贷问题研究[J].安徽文学.2009,(06):384.

[4]李娜.中小企业融资模式创新的国际经验考察[J].2009,(01):26.

[5]张志柏.两类融资制度的比较及对中国的启示[J].2000(03):18.