悦狼,前列腺,switch语句流程图

摘 要:股指期货的一个重要功能是套期保值,套期保值分为多头套期保值和空头套期保值。套期保值碧绿的正确计算是套期保值功能发挥好坏的关键。影响套期保值效果的主要因素是套期保值股票组合的系统风险占总风险的比重,比重越大,套期保值效果越好,反之越差。

关键词:风险; 期货; 套期保值; 股指期货套期保值

一、股指期货套期保值介绍

套期保值把期货市场当作转移价格风险的场所,利用期货合约作为将来在现货市场上买卖商品的临时替代物,对其现在买进准备以后售出商品或对将来需要买进商品的价格进行保险的交易活动。套期保值的基本做法是,在现货市场和期货市场对同一种类的商品同时进行数量相等但方向相反的买卖活动,即在买进或卖出现货的同时,在期货市场上卖出或买进同等数量的期货,经过一段时间,价格变动实现或买卖上出现的盈亏,可有期货交易上的盈亏得到抵消或弥补。从而现货与期货之间、近期和远期之间建立一种对冲机制,以使价格风险降低到最低限度。套期之所以能够保值,是因为同一特定商品的期货和鲜活的主要差异在于交货日期前或不一,而它们的价格则受相同经济因素和非经济因素影响和制约,而且,期货合约到期必须进行交割的规定,使现货价格与期货价格具有趋和性,即当期货合约临近到期日时,由于套利活动的存在,两者价格的差异将接近于零。因而,在到期日前,期货和现货价格具有高度相关性,在相关的两个市场中,反向操作,必然有相互冲销的效果。

股指期货套期保值是指在持有现货股票组合头寸后,为防止现货股票组合价值下跌带来损失,而在期货市场建立一定数量的与现货交易方向相反的股指期货头寸,以期通过股指期货头寸盈亏来对冲现货股票头寸的盈亏,从而实现稳定现货实际价值的目的。股指期货套期保值与现货期货套期保值一样,也分为多头套期保值和空头套期保值。

多头套期保值是投资者对未来股市走势看好时所采取的交易方式。当股票组合持有者将要卖出一定数量的股票组合,同时担心卖出股票组合后股市反而大幅上涨因而造成损失时,可在期货市场上进行多头套期保值;或投资者准备购买股票组合,但目前资金尚未到位,并预期股市将要上涨,则可以先买进股指期货,待资金到位,再运用这笔资金购买股票,借此锁定投资成本,更具体地讲,投资者为了防止股市上升给股票现货造成损失,在期货市场上也采取避险措施,再保值开始时,以低价买入股指期货合约,因股市上升,则股指期货合约价格也上升,保值结束时以高价对冲期货合约,从而用期货市场的盈利弥补现货市场的亏损,以达到保值的目的。

空头套期保值指已经持有股票,也可能是预期将要持有股票的投资者,并预期未来股市将下跌,为了防止股市下跌给股票现货造成损失,在期货市场上采取避险措施。在保值开始时,以高价卖出股指期货合约,如果股市下跌,则股指期货合约价格也下降,保值结束时以低价对冲期货合约,从而用期货市场的盈利弥补现货市场的亏损,以达到保值的目的。

二、套期保值比率和效果的计算方法

要进行股指期货的套期保值,首先要确定套期保值比率,套期保值比率指的是为达到理想的保值效果,套期保值着在建立交易头寸时所确定的期货合约的总值之间的比率关系。

股指期货套期保值确定套期保值比率要复杂一些,商品期货由于标的物与需要报纸的现货头寸一般具有同质性,因而确定保值比率相对简单,在实际操作中往往采用1:1的套期保值率。但在股指期货中,作为保值对象的现货组合头寸往往不是股指期货的标的指数,两者同质性差,投资者所要保值的股票不可能包括标的指数中所含有的全部种类的股票,因此,要保值的股票组合的价格波动就会与股票指数价格波动幅度存在差异。这样,在做股指期货套期保值时就会存在基差变动的风险,这几家大了保值的难度,也影响了套期保值的效果。

套期保值比是在最大化套期保值者效用函数的条件下得出的。由于不同的套期保值者拥有不同的效用函数,要把不同的投资者的效用函数用数学方程精确地表示出来十分困难,正是由于套期保值者的效用函数很难做一个简单的确定,为了简化研究范围,一般的套期保值比率估计不选择期望效用最大化套期保值策略,而选择较简单的收益率方差最小化套期保值策略。

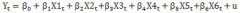

假定是现货头寸的收益,是期货头寸的收益(和表示t=0时现货和期货的价格,和表示t=1时现货和期货的价格),设套期保值比率为h,则套期保值组合的收益为r=rs-hrf,套期保值组合用方差度量的风险为:

让var(r)对h的一阶导数等于0,得到方差最小化下最优套期保值比率:

最优套期保值比率h*的估计是用需要套期保值的股票组合收益率对股指期货收益率回归得到,估计方法常用的有最小二乘法(OLS)和自回归条件异方差模型(GARCH)

套期保值有效性测度指标,采用Ederington(1979)定义的套期保值有效性测量标准,即套期保值有效性指标表示有套期保值交易相对于不套期保值交易的风险回避程度,用He表示:

其中var(U)表示没有采用套期保值交易实现收益的方差,var(H)表示采用套期保值交易实现收益率的方差,h为最优套期保值比,为股票组合系统风险占总风险的比重,为股票组合收益率与股指期货收益率的相关系数。

从套期保值效果衡量指标He 的展开式可以看出,股票组合的系统风险占总风险的比重越大,套期保值效果越好;同样,股票组合与股指期货收益率的相关系数越大,套期保值效果也越好。

套期保值需要持有合约的张数:

买卖期货合约数=(现货总价值*套期保值比)/(期货指数点*每点乘数)

买卖期货合约数为N,现货总价值为V,期货指数点为Ft,套期保值比为h,则:,当现货总价值确定后,所需买卖的期货合约数就取决于套期保值比的大小。